こんにちは。福井オフィス・ラボです。

昨年より進めておりました、福井オフィス・ラボ(八王商会)のオフィスリニューアルが完成しました。

ショールームを兼ねておりますので、お立ちよりいただき見学頂けます。

さて、今回はリニューアルのコツ②をご紹介します。

当社は、入口から事務所は完全にフラットな床になっており、OAフロア化が不可能です。

そこで、今回は、屋外対応のタイルカーペットを事務所内へ敷き、タイルカーペット用のモールで

配線を目立たずに施工したコツをご紹介します。

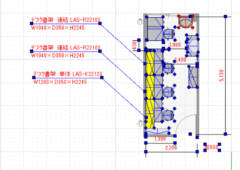

上のように養生テープでモールの位置や長さを決定します。

こちらがモールを施工した状態です。

カーペットに合わせて黒のモールにしました。

見てわかるように、モールの盛り上がりがないのが特徴です。

踏んでも気にならないフラットな形状です。

モールの部分のカーペットを切取り、モールがカーペットの厚み分下がるので

ほぼ段差がない敷設が可能です。

蓋をしてもこのように盛り上がりが少なく、フラットで段差がやさしいのが

特徴です。

電源・LANケーブル・電話線の3本程度まで敷設できます。

これで、OAフロア化が難しい場合に当社では数多く施工をしております。

レイアウトで先に位置決めをするのが大切です。

CADで図面を自社で描いて配置を決めることで実現できるワザです。

それと番外編を1つ

当社は、入口から事務所はフラットな形状ですので

入口ドアの下面と床のクリアランスが取れず、タイルカーペットがドアと擦れて敷けない構造です。

今回、入口部分は、塩化ビニル系のフロアタイルを床に貼りドアが擦れない施工にしております。

従来は全面フロアタイルでしたが、今回は入口部分をストーン調で施工しました。

従来のフロアタイルを剥がしてコンクリートに直接貼り付けます。

カーペットは従来のフロアタイルの上に貼り付けて施工します。

カーペットとの段差は見切りをつけてつなぎます。

段差は約5mmです。

角もアールにすることも可能です。

こちらもカーペットに合わせて黒にしました。

運用していると、意外な事を発見!

それは、靴のソールに着いた砂や細かい石がカーペットに目立つようになりました。

で、今回は、屋外に泥・水が抜ける「屋外用マット」

入口入ってすぐに、吸水、埃を取る「屋内用マット」

で問題解決できました。

こちらが、屋外用マット(泥・小石・砂を落とします)

こちらが、屋内用マット(吸水・埃をキャッチ)

屋内用は、厚さも3-4mmでぎりぎりドアも当たらない薄型にしました。

自社で、構築して得たノウハウを参考に、是非一緒に

問題解決してみませんか!

お問い合わせお待ちしております。